円安、ウクライナ侵攻、ウッドショックなど、昨今、生産コストが上昇しコスト管理が難しくなっています。また、新型コロナウイルス感染症関連の融資が終了し返済が始まるなど、今後の企業倒産リスクは非常に高まると予想されます。

この先自身の会社や取引先の倒産リスクが高まると考えられる中、今回のブログでは、倒産する会社にはどんな前兆や予兆が起きるのか共通点をご紹介します。

「うちの会社、最近雲行きが怪しいかも」

「取引先の経営状況は大丈夫かな」

「取引先が倒産した時、自社の損害を少しでも減らしたい」

…といった方は必見です。

目次

倒産しそうな会社の前兆・予兆を見抜く

取引先が倒産すれば自社も少なからず損害が発生します。売掛金の回収ができなければ、取引先の倒産に巻き込まれてしまい、未回収金の発生や最悪の場合、連鎖倒産の可能性があります。

可能な限り、自社の損害は最小限にしたいと思う人が大半でしょう。しかし損失を抑えるには、取引先の倒産の前兆を見抜く必要があります。

定量情報と定性情報

とはいっても、倒産を予見するために着目するポイントは単純ではありません。そこで今回は、定量情報と定性情報の2つの観点から倒産の前兆の見極め方について解説していきます。

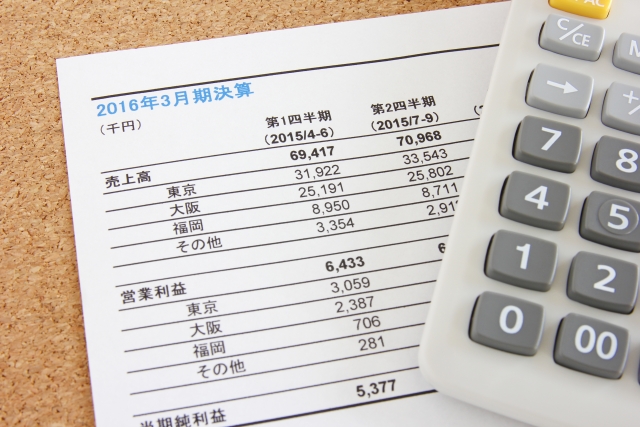

定量情報とは、数値化された分析可能な情報のことで、主に決算書に記載されている情報のことを指します。

また、定性情報とは、数値化できない定量情報以外の情報のことで、会社内外からの評判や販売力など様々な項目を含みます。

倒産の前兆の見極め方 定量情報から読み取る

ここでは定量情報の観点からの見極め方について解説します。

定性情報と違って、情報が数値化されているため過去のデータなどと比較しやすく、わかりやすいのが特徴です。主に会社のお金を記した表である「決算書」を見るときの注意点をお伝えします。

キャッシュフロー計算書

キャッシュフロー計算書は、「損益計算書」と「貸借対照表」と並んで財務三表と呼ばれる、決算に必要な財務諸表であり重要な役割を担っています。

キャッシュフロー計算書には一会計期間内で現金の増減とどんな理由で使ったのかが示されています。つまり、キャッシュフロー計算書を見ることで、会社のお金の流れを把握することが出来ます。

キャッシュフロー計算書は「営業キャッシュフロー」「投資キャッシュフロー」「財務キャッシュフロー」の3つに区分されています。

営業キャッシュフローに着目

最も注目すべきポイントは「営業キャッシュフロー」です。

この項目が赤字ということは企業の中心事業で得た収入より、人件費などの営業活動の支出が多くなっているということになるため、倒産の危険度がより高くなります。

この場合、外部から資金調達をしなければ経営状態が悪化する一方ですが、成長企業を除けばそもそもこういった会社に投資する人はほとんどおらず、赤字が続くと倒産してしまいます。

黒字倒産について

また、俗に言われる「黒字倒産」の可能性が潜んでいる場合には、倒産の前兆を調べるために「営業キャッシュフロー」に着目します。黒字倒産とは、損益計算書上の収益が費用よりも大きく利益が出ているのにも関わらず、営業キャッシュフローが赤字のために支払いが困難になり倒産してしまうことを言います。

もしも、この項目が赤字なのであれば「自己資本比率」をチェックし、会社自体に支払い余力があるのかどうかを確認することを忘れないようにしましょう。

損益計算書(P/L)

損益計算書とは、一定期間の経営成績(会社の利益)を表す決算書です。

こちらには、収益・費用・純利益が記載されており、この3項目から構成されています。これらはそれぞれ順に「どれだけ売り上げが上がったか」「どのくらいの費用を何に使ったのか」「それくらいの利益が出たのか」を読み取ることが出来ます。

さらに各項目において細かく分かれていますので、注目すべきポイントだけご説明いたします。

「経常利益」で企業の収益力をチェック

損益計算書にはさまざまな項目がありますが、一番注目すべきところは「経常利益」です。

経常利益とは、企業の収益力を示しています。

この経常利益が数年間黒字であれば経営状況は安定しているといえます。増えている場合は良いのですが、増えずに一定でも倒産の心配はほとんどないといってよいでしょう。

しかし、経常利益の赤字が3年以上継続しているのであれば、経営状況は相当厳しいと判断できます。そのため、倒産の前兆を見抜くうえで「経常利益」は外せないチェックポイントです。

貸借対照表(B/S)

貸借対照表とはその会社が決算日の時点で持っている資産と負っている負債などの財政状態を表すものです。

貸借対照表は左側と右側で分けられており、表の左側の資産の部では、資金がどのように運用されているのか、右側の負債の部では資金をどのように調達しているのかが表されています。

さらに右側の上の部分は負債、右下は資本と分けられています。

この表はバランスシートとも呼ばれ、左側の資産の合計金額と右側の負債+資本の合計金額が一致するという特徴があります。

「負債の比率」に着目

ここでは「負債の比率」に着目しましょう。負債より資本の比率が高ければなにも問題はないのですが、負債の比率が高ければ高いほど経営が厳しいと判断しましょう。

負債の比率が80%を超えているようであれば業種や規模にもよりますが倒産する可能性について、細心の注意を払うべきです。

倒産の前兆の見極め方 定性情報から読み取る

次は定性情報からのチェックポイントです。

これは決算書を見る機会がなくても、日常生活の中で見抜くことができます。そのため、今からお伝えするポイントを普段より注意深く観察するだけでできるので手軽に、そして簡単にできるというのが特徴でしょう。

支払い期限より前に売掛金を請求する

資金繰りに困ってくると、経営者は大口案件だけでなく小さい取引先の売掛金の回収に対しても口を出すようになってきます。さらに経営状況の悪化が進行すると、支払い期日より前に売掛金の集金に行くように社員に指示を出してきます。

なぜなら、規模が小さい取引先であれば大企業よりも融通が利きやすく経理部長の裁量で先に支払ってもらえることもあるからです。

そういった内容の無理難題な指示が出されたら、経営が厳しくなってきている兆候と考えても良いでしょう。

経営者の外出が多くなる

大企業ではあまりないかもしれませんが、中小企業の場合経営者自身が資金繰りに奔走することもあります。

通常、取引先に対して営業に行くのであれば訪問先を告げますが、資金繰りをしに行く場合であれば、周りの人に言わずに出かけることが多いためです。

そのため訪問先不明の外出が多くなってきたり、今まで毎日会社にいたのに会社に居るのをほとんど見なくなったなんてことが起きているのであれば、倒産の前兆として十分可能性を秘めているので、気をつける必要があります。

早期退職者の希望を募る

こちらも業種などによって異なりますが、会社の支出において大きな割合を占めているといわれているのが人件費です。

月収30万の正社員を一人雇うのに発生する経費は、給与以外に保険料や家賃などの費用全部含めると倍以上かかると言われています。

そのため、人件費を削ることは支出を抑えることに直結します。

もしも月収30万(一人当たりこの月給で雇うためには企業側での人件費コストとして年間720万かかると言われている)の正社員が15人希望退職をしたのであれば、年間で1億円以上の人件費を削ることに成功します。

よって、希望退職者を募る人数が、全社員数の割合に比べて大きいのであれば、再建に失敗した場合、倒産の可能性について注意する必要があります。

経理担当が退職する

経理は会社のお金の出入りを管理するための部署であるため、代表や社長の次に会社の経営状況を把握しているといっても過言ではありません。中小企業であれば経理担当がいない可能性もあるのでそういった場合は総務の方が担当しているかもしれません。

そんな社長の次に会社の経営状況を知っているような経理や総務担当が急に退職したのであれば、倒産する前兆かもしれません。

個人の事情もあるため早とちりは危険ですが、退職理由を誰も知らずに辞めてしまったような場合は経営状況を疑ってみたほうがいいかもしれません。

給与の減額・支払いの遅延

これは一番わかりやすい前兆かもしれません。「従業員の給与の支払い方法が変更」されたり、「支払日が20日だったのが月末になった」場合など、給与に関してあきらかな動きがあれば倒産する可能性は高いでしょう。

賞与が出なくなったり、減額したといった場合はともかく、給与の遅配があった場合は倒産寸前と考えてもいいでしょう。

支払日の変更ということは、今まで期日までに用意できていた資金が用意できなくなってしまったという証拠でもあります。予想されるパターンとして給与の半分だけ支払って、来月もまた半分だけ支払う。このパターンの繰り返しで給与の遅配が始まったら、早くて3か月、遅くても半年後には倒産すると言われているため、倒産の前兆として十分可能性はあるでしょう。

最後に

企業の倒産は、何もないところから発生するわけではありません。

倒産するまでの期間、気を付けて見ていれば様々な前兆に気が付くこともあるでしょう。ただし、自分ひとりの力では、倒産の前兆を見抜くのも限界があります。

そこで、日頃から会社全体で自社の取引先の状態を把握しておける体制を整えたり、専門のサービスを活用することで自社の損害を防ぐ確率を高めましょう。

アラームボックスからお知らせ

最後までお読みいただきまして、ありがとうございました。少しだけお知らせです。

自社に最適な「企業調査サービス」を知りたい方へ

当社では、オンラインデータを活用した企業調査サービス「アラームボックス」や、売掛金の保証サービス「アラームボックス ギャランティ」の運営を通じて、与信調査や審査、与信管理手法の向上に努めています。

ご興味あれば、お気軽に資料請求またはお問い合わせください。法人限定のサービスになります。