この原稿を書いている2023年6月末現在、一部地域で新型コロナウイルス感染症の第9波が危ぶまれていますが、首都圏をはじめとした多くの地域では「アフターコロナ時代」を謳歌している状況に感じられます。

駅は行き交う人々で溢れ、街にはインバウンドの外国人観光客も増えてきました。一方で「息切れ倒産」という言葉もあるように、以前の調子には戻ることのできない企業・業種もあるようです。前回、息切れ倒産する企業に巻き込まれないリスク管理について考えましたが今回は、自社が息切れ倒産しないリスク管理について考えてみます。

目次

ゾンビ企業の実情

「資金繰りが苦しいとはいえ、資金調達さえできれば大丈夫だ」と考えている経営者の方が少なくないように感じられます。「我が社に万が一のことが生じるなんて、想像もしたくない」というお気持ちは理解できますが、そこで手をこまねいていたら現実になってしまう可能性が高いのです。そのことを「ゾンビ企業」の実態から考えてみましょう。

ゾンビ企業という名称は、娯楽映画で耳にするような表現なので俗語と思われるかもしれませんが、実は世界中の中央銀行が加盟する国際決済銀行(BIS)が定めた公式の言葉です。「3年以上にわたってインタレスト・カバレッジ・レシオ(ICR)1未満、かつ設立10年以上」がゾンビ企業に該当します。インタレスト・カバレッジ・レシオとは(営業利益+受取利息+受取配当金)/(支払利息+割引料)で計算され、それが1を下回るとは、利益や金融収益では利息や割引料などの金融費用を支払うことができないことを意味します。

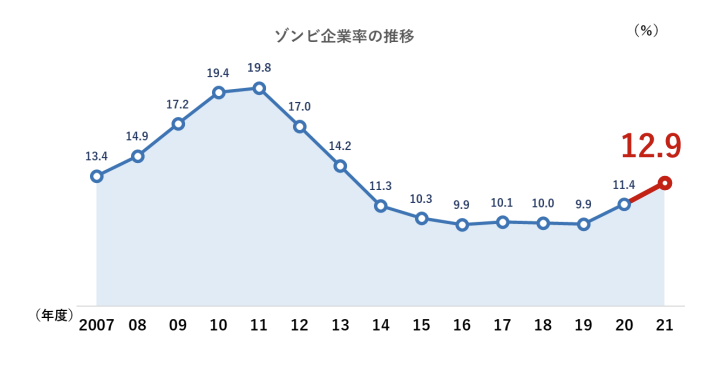

そのような企業がどれくらいあるのか?ある調査会社の調査によると日本のゾンビ企業は1万 2,256 社で、割合は12.9%に及ぶとのことです*¹。リーマンショック時に急増、その後は沈静化していましたが、ここにきて上昇傾向にあります。

*¹出典:帝国データバンク 「ゾンビ企業」の現状分析(2022年11月末時点の最新動向)

統計上の有意性を求めるため制約条件ある中で計算された数値なので、「日本の12.9%がゾンビ企業である」とは言えませんが、資金繰りに窮する企業なら「我が社がゾンビ企業になる心配はない」と言い切れる状況ではないことがご理解頂けると思います。

自社が息切れ倒産しないリスク対策

では、自社が息切れ倒産してしまうことを避けるにはどうすれば良いか?次のポイントが挙げられます。

|

財務状況の把握

第1は自社の財務を正確に、リアルタイムに把握することです。適切な経理処理を行うのはもちろんですが、「我が社の財務状況は、年に1回税務申告書を作成するために税理士等に依頼するまでは分からない」状況では、気が付いたらいつの間にかゾンビ企業となり、息切れ倒産が目の前に迫っていたということになりかねません。税務用の財務諸表に加えて毎月の残高試算表も作成してもらいリアルタイムに把握しましょう

支出管理の徹底

第2は支出管理の徹底です。経営陣が知らないうちに現場が大量仕入れを行ったり高額設備を導入したりすると、思わぬ資金不足に陥る可能性があります。現場が単独で意思決定できる購買額等に制限を設け、一定額以上の意思決定は経営陣が行うよう徹底して下さい。請求に応じて支出する場合にも同様の制約を設けることにより、購買意思決定時のチェックが万が一漏れていた場合の見過ごしを防止することができます。

入金管理の徹底

第3は入金管理の徹底です。掛売した代金が期日に入金しているかチェックし、遅れている場合には必要に応じて催促します。遅延が頻発するようなら取引を見直す必要もあるかもしれません。入金管理はまた、不適切な営業の抑止力となる場合があります。意図的な架空売上はもちろん、当社にはできない期日やサービス等を約しながら結局不履行により解約になる(当該売上が立っている間は営業マン・部署の功績になる)等の事態が生じると事業に悪影響を及ぼすので、それを回避するのです。

資金繰り表(キャッシュフロー表)の作成

第4は資金繰り表(キャッシュフロー表)の作成です。事業活動に伴う収入(売上等)・支出(原材料仕入れ・経費支出等)の他、人件費(給与・ボーナス・退職金等)、社会保険・税金、設備投資、借入・返済などについて計画し、それを資金繰り表として落とし込んでおくのです。「先ほど月毎の試算表を作成するようにとの話だった。それで十分なのではないか?」実際、多くの企業が試算表を参考に資金繰りを管理していると考えられますが、そのような企業でも不意に資金が足りなくなることが少なくありません。

その理由の1つに、毎月の試算表は過去の実績ですが、管理すべきなのは将来の資金繰りであることが挙げられます。特に税金(消費税等を含む)は年間を通しての納期限があるので、計画しておくことがポイントです。理由の2つ目に、試算表では読み取れない資金の流れがあることが挙げられます。掛や手形による売買でのお金の動きや借入金の返済などは試算表から読み取ることはできないので、きめ細かい管理を行おうとする場合には資金繰り表が必要になるのです。

資金調達と、調達方法の多様化

第5は適時適切な資金調達と、調達方法の多様化です。貸出というと金融機関融資は長期に均等分割返済する証書貸付を想定しますが、不定期の仕入・販売に対応する場合等には当座貸越の方が適しているかもしれません。短期継続融資(短コロ:3カ月~1年で全額返済する約定の借入を、業況等に変化がない限り更新する取り決めとなっている借入)が利用できると、当該資金については資本金のように活用できます。日本政策金融公庫は、金融機関の資産査定にあたって自己資本とみなしてもらえる「挑戦支援資本強化特別貸付(資本性ローン)」があり、利用できるかもしれません*²。

また、借入以外の適切な資金調達方法を検討しましょう。例えば、自己資本の投入や投資家からの資金調達などがあります。加えて、原材料を自前で仕入れるのではなく発注元から支給を受ける形にする、使用頻度の低い設備等は自社調達ではなくレンタルを利用するなどの工夫で、多額の資金を事前準備する負担から逃れられます。最近はシェアなど新しい利用形態もあり、検討できるかもしれません。

時には逆転の発想も必要になります。これまでピーク時を基準に機械設備・人員等を揃えてきた企業は、不意の事態が思わぬ期間にわたり続いてしまうと甚大な影響を受ける可能性があることを、今回のコロナ禍で思い知ったのではないでしょうか?機械設備・人員等は平均値などをベースに揃え、能力オーバーした部分はレンタルやアルバイト、外注等を活用する、相手に納期の延長を依頼する、あるいは「縁がなかった」と諦める潔さが必要かもしれません。

*²参考:(株)日本政策金融公庫「挑戦支援資本強化特別貸付(資本性ローン)」

売上・収益向上策の検討

第6は売上・収益向上策の検討です。中・長期の取組とはなりますが、これが最も根本的な取組です。ウイズコロナの時代に突入、人々の行動が活発になりインバウンドも増加している波に乗り、売上を回復させたいものです。コロナ前後で顧客層が変わったなど事業環境が変化している可能性があるのでマーケティング戦略の見直しが有効かもしれません。また、コロナ期間中に便利なIT・ネットワークシステム等が普及したので利用することにより原価削減・利益向上が実現するかもしれません

リスク管理

第7はリスク管理です。自社の資金が不足気味な時は、リスクからの影響を受けやすくなるので綿密な管理が必要となります。売買のリスクに関しては先にご説明しました。最近は原材料の値上がりもリスク要因になっており、安価なうちに入手できるように早めに手配する、必要とあらば価格に反映させる交渉を行うなどの対応を行います。最近は線状降水帯の発生など自然災害リスクへの対応が必要になる地域・業種も多いと感じられます。

また取引先の信用リスクについては営業マンなどがアンテナを高くして情報収集する他、信用調査会社も活用しましょう。特に新規先の場合には必須とも言えます。「○○社について、取引先が支払いを遅延した」などの情報がインターネット上で発信されると検証・情報提供してくれるサービスも活用できるかも知れません。

\インターネット企業調査サービスについてはこちら/

以上、自社が息切れ倒産しない方法について考えてみました。末尾で挙げたノウハウは、実は自社に当てはまることにもご注意ください。「◇◇社(我が社)は取引先の支払遅延により信用不安に陥った。もともと息切れ倒産直前だったのに策も打たず放漫経営だったようだ」という情報が流れてしまったら、その影響は測り知れず、時には致命的な影響を被ってしまうかも知れません。そうならないように、わが身について注意を尽くすことが、息切れ倒産を避けることに繋がります。

[simple-author-box]