決算書や財務諸表を通した分析手法である定量分析。定量分析は1960年代ごろから続く伝統的な与信調査の分析手法で、企業の収益性や安全性を図ることができます。また、数値で判断するため客観的な分析ができ評価がしやすい特徴があります。

今回は、少し専門的な知識や経験が必要な定量分析ついて必要な各分析指標の説明や、定量分析の課題などについて詳しくわかりやすく解説していきます。

目次

定量分析(決算書分析・財務分析)とは

定量分析(決算書分析・財務分析)の成り立ちと分類

定量分析の歴史は古く、1960年代のアメリカが発祥とされます。企業の優劣は利益の量だけでなく質も考慮すべしとして発展してきました。定量分析は、分析を行う立場の違いにより外部分析と内部分析に分類されます。外部分析は株主や金融機関など経営当事者以外の立場から分析を行うものです。一方の内部分析は企業の経営者など当事者の立場から分析を行うもので、管理会計とも呼ばれます。

与信管理に必要な分析

与信管理では、取引先から代金が回収できるかどうかを測る必要があるため、先に述べた外部分析と内部分析のうち、外部分析を利用します。

外部分析は、その目的別に信用分析と投資分析に分かれます。信用分析とは企業の債務支払い能力=代金回収の確実性を調べるための分析とされます。売掛金の与信管理のほか、融資資金回収の確実性に興味がある金融機関や、社債償還の確実性を知りたい投資家なども利用するオーソドックスな分析手法です。投資分析については、企業の成長性、収益性などの投資価値を調べるための分析で、企業の株式を購入する投資家などが利用しています。

定量分析(決算書分析・財務分析)の分析手法と5つの指標

定量分析はいわゆる計算書類(貸借対照表、損益計算書など)をもとに、実数分析や比率分析を行います。

実数分析とは、自己資本や経常利益といった各指標の数値を前年数値または他社の数値等と比較する分析手法のことです。比率分析とは、自己資本比率や経常利益率といった構成比率や相互比率等を通じて行う分析手法のことです。

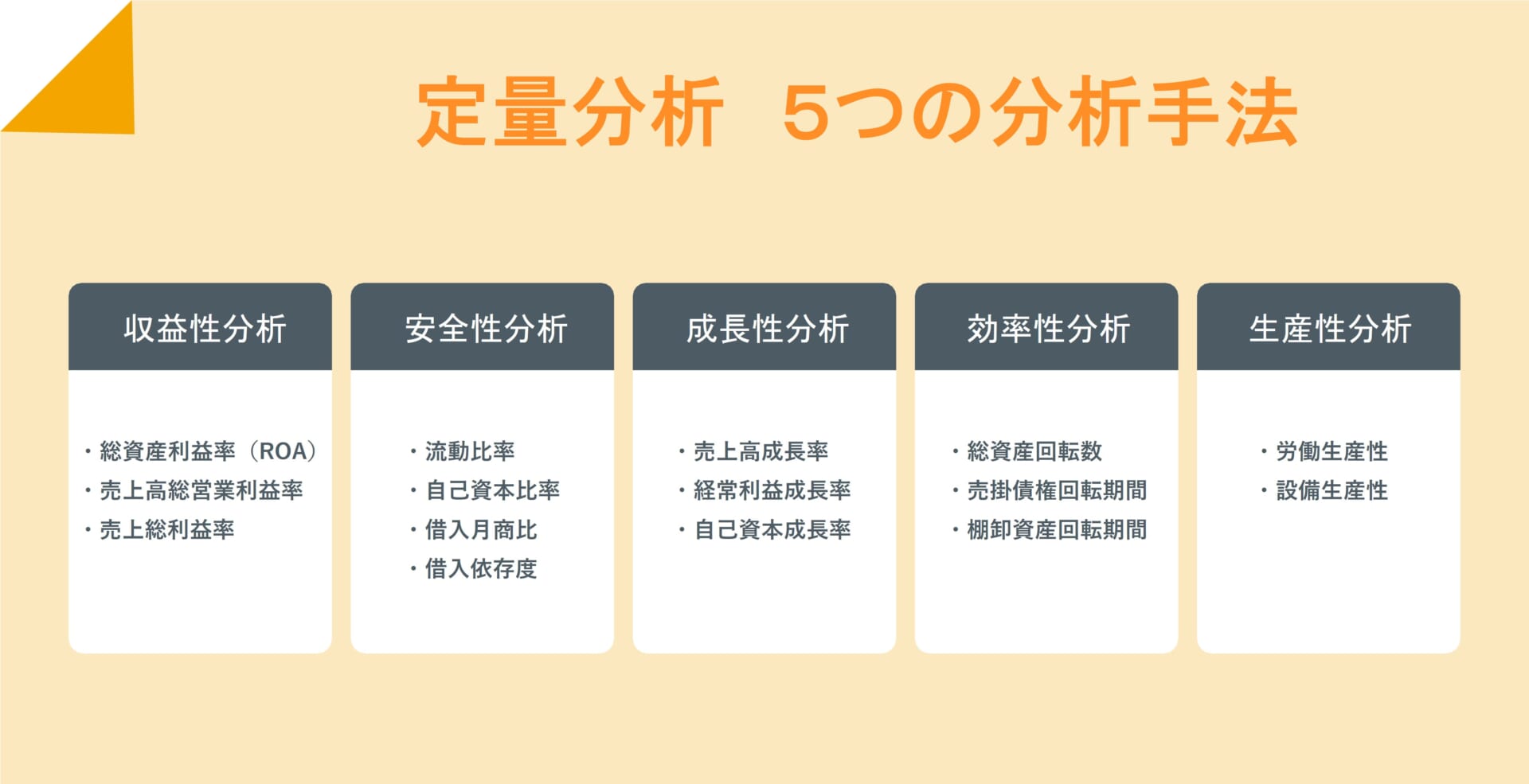

これらの手法を駆使しながら収益性、安全性、成長性を基本とし、より多角的に見る場合には効率性、生産性を加えた5つの側面から算出した数値をもとに、企業の債務支払い能力を評価していくことになります。「与信管理における定量分析」と聞くと難しいイメージを抱く方も多いと思いますが、その手法は確立されており、数値の算出は、決まった式にあてはめていけばよいため、それぞれの数値を算出することは、それほど難しくありません。

【与信管理における定量分析の見るべき指標】

数値を出すこと自体はさほど難しくはありませんが、出てきた数値をどのように判断するかが定量分析の肝であり、定量分析の難しいところだといえるでしょう。同業種の企業と数値を比較してみたり、過去からの推移をみたり企業の状況を鑑みて様々な角度から分析を行っていきます。

次からは、定量分析において代表的な指標である収益性、安全性、成長性の3つの指標に加えて、効率性、生産性についても一つずつ解説していきます。

収益性を示す指標

ここでは「収益性」にスポットをあてて説明していきます。収益性分析は会社がどれだけの儲けや利益を出せているかを分析することです。つまり会社に稼ぐ力があるかを測ります。

収益性分析が重要な理由

企業が存続するためには利益を上げる必要があります。売上高が大きくても利益が小さい会社や赤字の会社は収益性に課題があり、きっかけひとつでつぶれてしまう可能性もあります。したがって、売上と利益(売上-費用)のバランスなどを確認することが必要となり、それを確認するために必要な分析手法が収益性分析です。

収益性分析で利用する主な指標

収益性分析では主に以下のような指標を用いて分析を行います。

- ・総資産利益率(ROA)

- ・売上高総営業利益率

- ・売上総利益率

・総資産利益率(ROA)とは

収益性を確認する代表的な指標として総資産利益率(ROA)があります。企業が総資産(=資本+負債)を利用してどれだけの利益を上げたかを測るものが総資産利益率(ROA)です。

総資産利益率(ROA)は当期利益 ÷ 総資産で求められます。

総資産利益率(ROA)では企業の収益性と効率性の両面を加味した指標となり、この指標が高いほど良い企業であるといえます。

・売上高総営業利益率とは

売上高営業利益率とは、売上に対する営業利益の割合のことで、金利など営業外費用等を含まない本業による利益率です。

売上高営業利益率は売上高営業利益÷売上高で求められます。

この指標が高いほど収益性が高いことがわかります。収益性が低い場合や赤字の場合、例えば広告費など一過性の投資によるものか、構造的に改善しにくいものなのかを確認する必要があります。

・売上総利益率とは

売上総利益率とは、売上に対する売上総利益(粗利益)の割合のことです。

売上総利益率は売上総利益÷売上高で求められます。

売上から、売上にかかった原価を除いた金額である売上総利益は、顧客に対して企業が提供した付加価値とも呼ばれます。そのため、売上総利益率が高い企業は、少ない原価で多くの付加価値を提供している企業であると言えます。一方、この指標が低い企業は、原価を見直す余地や販売価格を見直す余地があるかなどを確認する必要があります。

各指標と算出方法のまとめ

| 収益性分析で利用する主な指標 | 算出方法 |

|---|---|

| 総資産利益率(ROA) | 当期利益 ÷ 総資産 |

| 売上高総営業利益率 | 売上高営業利益÷売上高 |

| 売上総利益率 | 売上総利益÷売上高 |

安全性を示す指標

ここでは「安全性」にスポットをあてて説明していきます。安全性分析は企業の資産と負債のバランスを比較する分析のことです。資産よりも負債の方が大きいという会社は安全性が低いと言えます。しっかりとした財務基盤があり長期的な経営ができる企業か、支払い能力があるかがわかり、倒産リスクを測ることができます。

安全性分析が重要な理由

収益性が高く利益やもうけを出している会社であっても、資金繰りなどの財務基盤がしっかりしていなければ倒産してしまうこともあります。いわゆる黒字倒産と呼ばれる倒産の種類で、商品は順調に売れているものの、手元の現金がなく借入金の支払いなどが滞ることで発生します。

そのため、安定した経営ができる企業かどうかを分析するにあたり安全性分析は必要になります。

安全性分析で利用する主な指標

安全性分析では主に以下のような指標を用いて分析を行います。

- ・流動比率

- ・自己資本比率

- ・借入月商比

- ・借入依存度

・流動比率とは

流動比率とは短期的な安全性を測る指標です。売掛金などの1年以内に現金化できる資産である流動資産と、買掛金などの1年以内に支払わなければならない負債である流動負債を比較していきます。

流動比率は流動資産額÷流動負債額により求められます。

したがって、流動負債額 < 流動資産額だと流動比率が100%を超え、短期的な支払能力があると判断できます。これに対して流動負債>流動資産額だと、短期的な支払能力に問題があるということになります。

・自己資本比率とは

自己資本比率とは中長期的な安全性を測る指標です。返済する必要がない自己資本の総資産に占める割合を表したもので、借入金など、返済が必要な負債への依存度を測ることができます。

自己資本比率=自己資本÷総資産により求められます。

自己資本比率の割合が低ければ低いほど返すべき負債も多くなります。業種にもよりますが一般的には、自己資本比率が10%を切る場合注意が必要とされています。逆に40%以上の場合は負債への依存度が低い安定した経営が行えていると言われます。

・借入月商比とは

借入金を借りすぎていないか、借入金への依存度を測る指標です。

借入月商比は総借入金÷(年間売上高÷12)により求められます。

借入金の残高が月の売上の何倍かを表すことができ、業種にもよりますが一般的には3~6倍を超えると危険と判断されています。

しかし、借入月商比は利益でなく売り上げを基準にしており、材料費などが考慮されていないことや、返済期間が数十年ある長期借入金を考慮されていないなど、不十分な点も見られる指標です。借入月商比の高低だけでなくほかの指標も入れて判断していきましょう。

・借入依存度とは

借入依存度とは借入月商比と同様に借入金への依存度を図る指標です。

借入依存度は総借入金÷総資産により求められます。

企業の運転資金における借入金の依存度を把握することができ、業種にもよりますが一般的には30%を超えると危険と判断されます。しかし工場設備など設備投資に資金が必要な業種や、設立間もない会社などは借入金の割合が高くなる傾向があります。業種や業歴によって健全な割合は変わるため注意してみていきましょう。

各指標と算出方法のまとめ

| 安全性分析で利用する主な指標 | 算出方法 |

|---|---|

| 流動比率 | 流動資産額÷流動負債額 |

| 自己資本比率 | 自己資本÷総資産 |

| 借入月商比 | 総借入金÷(年間売上高÷12) |

| 借入依存度 | 総借入金÷総資産 |

成長性を示す指標

ここでは「成長性」にスポットをあてて説明していきます。成長性分析は企業の売上高や業績、資産規模の成長率を分析するもので、その名の通り企業の成長性を測ることができます。

成長性分析が重要な理由

成長性分析では過去と比較したときにどれくらい業績が伸びているか、また、業績だけでなく人員や資産の増加も分析します。他の指標の評価が悪い場合でも、今後の成長度合いが高いと判断されれば、資金を出してくれる金融機関が見つかり利益もプラスになる可能性があります。今後の可能性を判断し、早くから関係性を構築しておくべき先なのか、今の経営基盤が不安定でも取引するべきかなどを判断するために成長性分析は必要になります。

成長性分析で利用する主な指標

成長性分析では主に以下のような指標を用いて分析を行います。

- ・売上高成長率

- ・経常利益成長率

- ・自己資本成長率

・売上高成長率とは

前年に比べて会社の売上高が伸びているかを測る指標です

売上高成長率は(当期総売上高−前期総売上高)÷前期総売上高により求められます。

この指標では1年前だけでなく3年前までさかのぼって指標を見ていくことで安定した成長率を分析することができます。

・経常利益成長率とは

本業の利益と本業以外からの利益を合わせた会社全体の利益のことを経常利益と言います。経常利益成長率とはこの経常利益が前年に比べて伸びているかを測る指標です。

経常利益成長率は(当期経常利益−前期経常利益)÷前期経常利益により求められます。

売上高成長率とともに伸びている形が最も理想的と言われています。

・自己資本成長率とは

総資産から負債額を差し引いた指標である自己資本。この自己資本が前年に比べて伸びているかを測る指標が自己資本成長率です。

自己資本成長率は(当期自己資本−前期自己資本)÷前期自己資本により求められます。

この指標と自己資本比率を組み合わせることで今後の経営安定性を測ることができます。

各指標と算出方法のまとめ

| 成長性分析で利用する主な指標 | 算出方法 |

|---|---|

| 売上高成長率 | (当期総売上高−前期総売上高)÷前期総売上高 |

| 経常利益成長率 | 当期経常利益−前期経常利益)÷前期経常利益 |

| 自己資本成長率 | (当期自己資本−前期自己資本)÷前期自己資本 |

効率性を示す指標

ここでは「効率性」にスポットをあてて説明していきます。効率性分析は各企業が保有する自社の資産を使って、どれだけ効率的に収益を上げられたかを分析するものです。少ない資産で大きな利益を生みだすと効率性が高いと言われます。売上高だけでなく、売掛金の回収にかかった時間や在庫の保有期間も分析対象になります。

効率性分析が重要な理由

効率性分析では資産を有効活用できているかを分析します。例えば、以下のように同じ商品を販売する会社AとBを見てみましょう。

会社A:資産1億円・売上5億円

会社B:資産1億円・売上1億円

この場合、Aのほうが効率よく収益を上げていることになります。同じ商品を販売しており、Aのほうが効率よく収益をあげられている場合、金融機関からの融資を受けやすいだけでなく、資産を効率よく投資できるため販売商品のシェア率を上げられる、また、価格競争が起きた際、Bより安い価格で販売してもBよりも利益を上げられることがわかります。

利益を上げやすい企業という判断ができるだけでなく、業界や競合他社と比べることで、今後起こりうる危険要素も把握できるため、分析する必要がある指標になります。

効率性分析で利用する主な指標

効率性分析では主に以下のような指標を用いて分析を行います。

- ・総資産回転数

- ・売掛債権回転期間

- ・棚卸資産回転期間

・総資産回転数とは

資産の活用効率を測るもので、総資産を使ってどれだけの売上を獲得できたかを測る指標です。

総資産回転数は売上高÷総資産により求められます。

回転数という言葉からわかる通り、1年間の間に資産が売上に対して何回転しているかという数え方になります。回転数が高いほど効率がいいと言い、1回転前後が目安となります。

・売掛債権回転期間とは

販売した代金を回収するまでの期間、つまり後払いである売掛金を回収するまでの期間を測る指標です。

売掛債権回転期間は売掛債権÷(売上÷12)により求められます。

商品を販売してから入金されるまでの期間が長いということは、現金が手元に入るまでの期間が長くなるということです。つまり、必要な時に現金で支払いができないリスクが高くなります。売掛債権回転期間が短いほど取引条件をしっかり提示できている企業、売掛金未回収のリスクを抑え売り上げを確保できている企業と判断できます。

業種や業界ごとの商習慣により適切な長さが異なります。取引先の商習慣に合わせて分析していきましょう。

・棚卸資産回転期間とは

商品を仕入れてから販売するまでにかかる期間を測る指標です。棚卸資産とはいわゆる在庫のことを指し、仕入れた商品や原材料がこれに該当します。

棚卸資産回転期間は棚卸資産÷(売上÷12)により求められます。

仕入れた商品や原材料がしっかり販売されているかを測ることができます。売れ残りや在庫管理にかかる費用を抑えられるため、棚卸回転期間が短いほどいいとされています。しかし、不動産や高級品を取り扱う場合は在庫となる期間が長くなることや、仕入れた商品が少なすぎると品切れなどの機会損失が発生するため、販売商品や業界ごとに判断していきましょう。

各指標と算出方法のまとめ

| 効率性分析で利用する主な指標 | 算出方法 |

|---|---|

| 総資産回転数 | 売上高÷総資産 |

| 売掛債権回転期間 | 売掛債権÷(売上÷12) |

| 棚卸資産回転期間 | 棚卸資産÷(売上÷12) |

生産性を示す指標

ここでは「生産性」にスポットをあてて説明していきます。生産性分析とは従業員や設備、資本などをどれだけ効率的に活用して利益を上げられたかを分析することです。一人の従業員が生み出す価値や、1つの設備が生み出す価値について分析していきます。

生産性分析が重要な理由

生産性分析では従業員や設備、資本を効率的に活用できているかを分析します。いわゆるヒト・モノ・カネにどれだけの投資を行うと利益がどれだけ向上するかが見えてきます。

今後の成長性や、お金だけでない会社の資本を効率よく活用できているかを測ることができる指標です。

生産性分析で利用する主な指標

生産性分析では主に以下のような指標を用いて分析を行います。

- ・労働生産性

- ・設備生産性

また、生産性分析では付加価値という言葉が頻繁に用いられています。付加価値とは企業が営業活動をすることで新たに生み出した価値のことです。仕入れた材料やサービスを加工して販売する、独自のサービスを付け加えて販売するなど、付け加えられた新たな価値のことを指します。

計算方法としては売上から材料費や運送費などを引いて計算する「控除法」と付加価値を生み出すまでにかかった人件費や賃料などの費用を加算していく「加算法」があります

|

|---|

・労働生産性とは

労働生産性とは従業員一人当たりがどれだけの付加価値を生み出しているかを測る指標です。

労働生産性は付加価値÷従業員数により求められます。

・設備生産性とは

設備生産性とは工場や土地、建物などがどれだけの付加価値を生み出しているかを測る指標です。投資した設備の効率性が分析できます。

設備生産性は付加価値÷有形固定資産により求められます。

各指標と算出方法のまとめ

| 生産性分析で利用する主な指標 | 算出方法 |

|---|---|

| 労働生産性 | 付加価値÷従業員数 |

| 設備生産性 | 付加価値÷有形固定資産 |

定量分析を始めるための決算書や財務諸表の入手方法

決算書や財務諸表は、上場企業であれば公開されているため、対象企業のホームページやEDINET、会社四季報などで容易に入手できます。一方で、企業数の大半を占める中小企業などの非上場企業については、入手することが一気に難しくなります。掛売りで取引を始める際や、掛取引の金額を増加する際などに、取引先に決算書や財務諸表の提出を打診して、承諾を得る必要がありますが、取引先は「お客様」であるため、提出を求めるのは容易ではありません。

また、民間の調査会社では、企業情報や評価とは別に決算書や財務諸表の提供も行っています。しかし、当然ながら調査会社が決算書や財務諸表を取得できている企業分のみに限られ、その割合は日本全体の企業数の1〜2割程度しかないともいわれています。このように、決算書や財務諸表を入手することは、非常に困難を伴う場合が多く、もしも入手ができた場合には貴重な情報となります。

与信の専門家である与信管理士からワンポイントアドバイス

定量情報は数値を分析できるため客観的な分析が可能です。しかし分析する際には定量情報の特性をしっかり把握し以下のようなポイントに注意しておく必要があります。

情報の蓄積

定量分析の精度を高めるためには、情報の「蓄積」が必要です。決算書は、営業状況や資金状況などを反映しており、その情報を時系列で蓄積していくことで傾向やトレンドを分析することができ、倒産する傾向が高いのか、低いのかを予測して与信判断する一つの材料となります。

また業界や業態ごとにその特徴が異なり、実際にその企業からの代金回収を確実に行えるかどうかは、これまで蓄積した同業界などのデータとの比較や与信担当者の知見がものをいいます。

情報は複合的に組み合わせて活用する

定量分析の指標は1つではなく、組み合わせて判断する必要があります。例えば、安全性のみを重視していてはこれから成長する企業を逃してしまいます。逆に決算書上は成長著しい企業でも、直近の環境変化により事業継続が危うくなっている場合もあるので、年に1回の決算書だけでなく定性情報と組み合わせて判断しましょう。

また、決算書上の数値はピカピカの企業でも、取引先自身が作成している数値は粉飾決算の可能性がゼロではないので注意しましょう。

粉飾決算については以下の記事を参考にしてみてください。

まとめ

今回は与信管理に欠かせない分析手法である「定量分析」について分析方法から注意点まで解説してきました。分析する指標は多いですが数値を出すこと自体はさほど難しくはありません。出てきた数値を過去のデータや他企業のデータと比較し様々な角度から判断していきましょう。

また、定量情報では把握できない部分を補ってくれる情報が定性情報です。定量情報と定性情報の両面から企業を分析し正しい与信判断に活かしていきましょう。

次回は「与信審査」について解説します。

※当ブログ記事はリンクフリーです。記事を引用または参考とした場合、出典元として「アラームボックスブログ」の記載および「対象記事URLへのリンク」貼付をお願いします。